収入印紙とは?契約書への貼り方や種類ごとの金額を解説

本記事では、ビジネスパーソンが収入印紙について知っておきたい常識をまとめて解説します。印紙購入にかかる金額・貼り方・消印の方法は?といった基礎知識から、収入印紙を契約書に貼らなかった場合のペナルティ、電子契約による印紙税コスト削減方法についても、関連法令とあわせて紹介します。

なお、電子契約で収入印紙が不要になる理由を知りたい方は以下の資料もご確認ください。

「電子契約の基礎知識」をダウンロードする(無料)

目次

1. 収入印紙とは

収入印紙とは、印紙税に代表される租税・手数料その他の収納金の徴収のため、国(政府)が発行する証票 です。

『法律学小辞典』(有斐閣、2016年)によれば、収入印紙について下記のとおり説明されています。

歳入金の一定額を表章する証票で、その形式等は財務省の告示で定められている。国に納付する手数料・罰金・科料・過料・刑事追徴金・訴訟費用・非訟事件の費用及び少年法31条1項の規定により徴収する費用は印紙をもって納付することができるとされており(略)、租税の中にも原則として印紙で納付するもの(印紙税)と印紙で納付できるものとがある(印紙納付)。

以下条文・通達・データを紐解きながら、この収入印紙を用いた印紙税の課税制度に関する基礎知識を解説していきます。

2. 収入印紙を契約書に貼らなければいけない理由

収入印紙を契約書に貼らなければならない理由は、印紙税法と呼ばれる法律が存在するためです。

この法律により、企業が契約書や領収書などの一定の文書を書面で作成すると、「印紙税」と呼ばれる税金が発生し、収入印紙を購入・貼付して納税する義務を負います。まず、この基本的な義務について、以下法令等の根拠を確認しながら順を追って理解しましょう。

2.1 「印紙をもつてする歳入金納付に関する法律」が収入印紙を用いた納税方法を手段として定めているため

まず前提として、収入印紙を用いることによる納税の義務を定めた条文を確認があります。「印紙をもつてする歳入金納付に関する法律」です。

第一条 国に納付する手数料、罰金、科料、過料、刑事追徴金、訴訟費用、非訟事件の費用及び少年法(略)第三十一条第一項の規定により徴収する費用は、印紙をもつて、これを納付せしめることができる。但し、印紙をもつて納付せしめることのできる手数料の種目は、各省各庁の長(略)が、これを定める。

第二条 前条又は他の法令の規定により印紙をもつて租税及び国の歳入金を納付するときは、収入印紙を用いなければならない。ただし、次に掲げる場合は、この限りでない。(以下略)

この法律には、納税の手段について書いてあるのみで、具体的な納税義務を規定する法律ではありません。

2.2 「印紙税法」が契約書作成時に印紙税を納める義務を定めているため

契約書を作成した際に印紙税を納税する具体的義務は、印紙税法第2条および第3条に定められています。

第二条 別表第一の課税物件の欄に掲げる文書には、この法律により、印紙税を課する。

第三条 別表第一の課税物件の欄に掲げる文書のうち、第五条の規定により印紙税を課さないものとされる文書以外の 文書(以下「課税文書」という。)の作成者は、その作成した課税文書につき、印紙税を納める義務がある。

この印紙税法と、先に確認した印紙をもつてする歳入金納付に関する法律の組み合わせによって、契約書等の書面に収入印紙を貼って税を納める義務が課されてます。

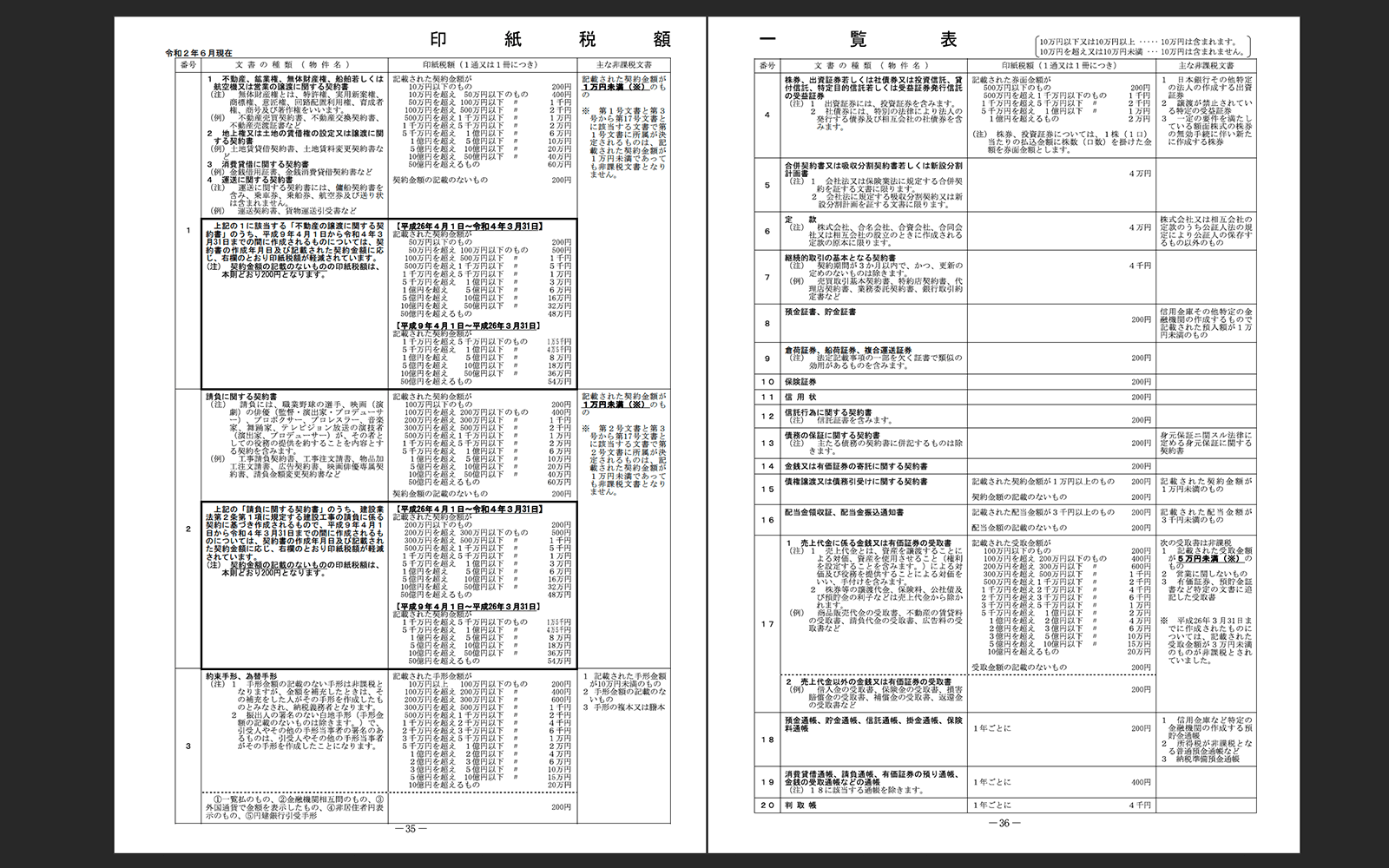

3. 契約書の種類によって異なる収入印紙の金額(印紙税額)

印紙税法によれば、契約書に記載された契約内容と金額によって、その契約書に貼付する収入印紙の金額が変わります。具体的な印紙税額については、国税庁の「印紙税の手引」に印紙税額一覧表があります。

中でも、事業内容を問わず、どの会社でも頻度高く発生する課税文書として

- 2号文書(請負に関する契約書)

- 7号文書(継続的取引の基本となる契約書)

- 17号文書(受取書)

の3つの文書 が挙げられます。以下、これらを詳しく見ていきます。

3.1 【第2号文書】請負に関する契約書に貼る収入印紙の金額

- 工事請負契約書

- 工事注文請負書

- 物品加工注文請書

- 広告契約書

- 映画俳優専属契約書

- 請負金額変更契約書

など、仕事の完成と引き換えに対価を支払う契約書 には、収入印紙を貼付する必要があります。

建設工事のような有形の成果物を伴う契約はもちろん、サーバーシステム構築、講演、警備、機械保守や清掃といった無形のサービス契約も対象に含まれます。

| 契約金額 | 印紙税額 |

|---|---|

| 契約金の記載がない | 200円 |

| 1万円未満 | 非課税 |

| 1万円以上 100万円以下 | 200円 |

| 100万円超え 200万円以下 | 400円 |

| 200万円超え 300万円以下 | 1,000円 |

| 300万円超え 500万円以下 | 2,000円 |

| 500万円超え 1,000万円以下 | 1万円 |

| 1,000万円超え 5,000万円以下 | 2万円 |

| 5,000万円超え 1億円以下 | 6万円 |

| 1億円超え 5億円以下 | 10万円 |

| 5億円超え 10億円以下 | 20万円 |

| 10億円超え 50億円以下 | 40万円 |

| 50億円超え | 60万円 |

(注) 平成26年4月1日から令和9年3月31日までの間に作成される建設工事の請負に関する契約書のうち、契約書に記載された契約金額が一定額を超えるものについては、税率が軽減されています(参考:No.7108 不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置)。

3.2 【第7号文書】継続的取引の基本となる契約書に貼る収入印紙の金額

- 売買取引基本契約書

- 業務委託契約書

- 代理店契約書

など、特定の相手との継続的に生じる取引の基本となる契約書 を指します。印紙税の税額は1通につき4,000円で一律です。

ただし、契約期間が3ヶ月以内であり、かつ、更新の定めのない契約書は除外(非課税)になります。

| 契約金額 | 印紙税額 |

|---|---|

| 金額の定めによらない | 4,000円 |

3.3 【第17号文書】金銭又は有価証券の受取書に貼る収入印紙の金額

- 商品販売代金の受取書

- 不動産の賃貸料の受取書

- 請負代金の受取書

- 広告料の受取書

など、作成の目的が 金銭又は有価証券の受取事実を証明することとなる文書 です。

印紙税の税額は、売上代金に係る受取書と、売上代金以外の受取書の区分によって異なります。

①売上代金にかかる受取書(いわゆる領収書)の場合

売上代金とは、資産を譲渡しもしくは使用させること(当該資産に関する権利を設定することを含む)または役務を提供することによる対価をいい、これを受領した場合、下表の印紙税が発生します。

いわゆる 「領収書」に貼付する収入印紙金額 がこれにあたります。

| 契約金額 | 印紙税額 |

|---|---|

| 5万円未満 | 非課税 |

| 5万円以上 100万円以下 | 200円 |

| 100万円超える 200万円以下 | 400円 |

| 200万円超える 300万円以下 | 600円 |

| 300万円超える 500万円以下 | 1,000円 |

| 500万円超える 1,000万円以下 | 2,000円 |

2014年(平成26年)3月31日以前は非課税となる領収書は3万円未満とされていましたが、これが同年4月1日より5万円以上にまで引き上げられた経緯があります。

②売上代金以外の受取書の場合

担保物としての受領、保険金の受領、借入金の受領、割戻金の受領、損害賠償金の受領など、対価性のない金銭または有価証券は、5万円以上で一律200円が課税されます。

| 契約金額 | 印紙税額 |

|---|---|

| 5万円未満 | 非課税 |

| 5万円以上 | 200円 |

以上の税額は、変更となる可能性や、特例法による税率の軽減措置が適用される場合もあります。最新の法令に関しては、国税庁のタックスアンサーをご確認ください。

4. 収入印紙はどこで購入できるのか

では、契約書を作成した際に貼らなければならない収入印紙は、どこで購入すればよいのでしょうか。

4.1 郵便局での購入が基本

収入印紙の販売は、法律により、政府より日本郵便株式会社に委託されています。つまり 郵便局での購入が基本 となります。

これを定めた法律が、冒頭でも確認した「印紙をもつてする歳入金納付に関する法律」です。

第三条 次の各号に掲げる印紙は、その売りさばきに関する事務を日本郵便株式会社(以下「会社」という。)に委託し、それぞれ、当該各号に定める所において売り渡すものとする。

一 収入印紙 会社の営業所(郵便の業務を行うものに限る。以下この項において同じ。)のうち、総務大臣が財務大臣に協議して指定するもの、郵便切手類販売所(郵便切手類販売所等に関する法律(昭和二十四年法律第九十一号)第三条に規定する郵便切手類販売所をいう。以下同じ。)又は印紙売りさばき所(同条に規定する印紙売りさばき所をいう。以下同じ。)

4.2 コンビニ等でも販売しているが、高額印紙を購入する際は注意が必要

収入印紙販売業務の一部は、総務大臣認可基準にしたがって郵便局が第三者に委託することが認められています(郵便切手類販売所等に関する法律第2条)。

郵便局だけでなく、法務局にある「印紙売さばき所」やコンビニエンスストアで収入印紙を購入できるのはそのためです。

印紙売りさばき所の看板ただし、コンビニの場合、ほとんどの店舗が200円の収入印紙のみを販売しており、1万円を超える高額な収入印紙は在庫していないことがほとんどです。

収入印紙を郵便局で購入する方法や郵便局以外での購入場所を知りたい方は「収入印紙を郵便局で購入する方法を解説 クレジットカードでも購入できる?」もご一読ください。

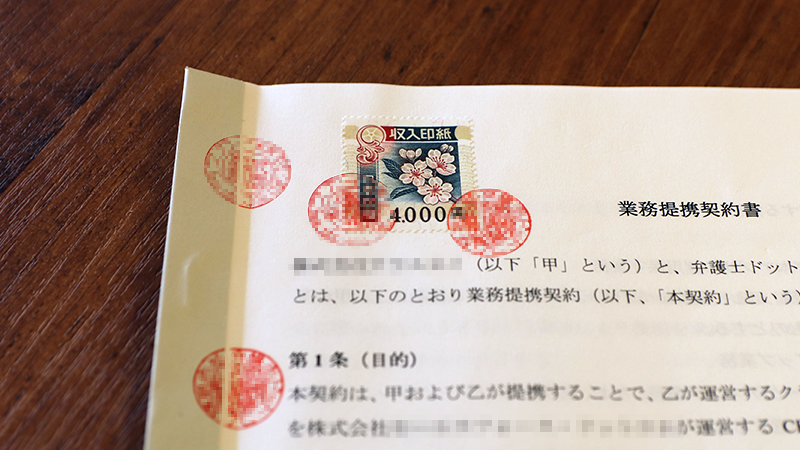

5. 収入印紙はどのように契約書に貼ればよいか

収入印紙を購入したら、これを契約書に貼付しますが、この際にいくつかの注意点があります。

5.1 封筒に切手を貼るのと同じ要領で契約書に収入印紙を糊付けする

収入印紙を貼る要領としては、切手とまったく同じです。

書面で作成した契約書に、印紙税額一覧表に記載された印紙税額の金額と合うよう、収入印紙を糊付けして貼付します。複数の収入印紙に分けて貼り付けてもよく、合計金額が納めるべき印紙税額に達していれば、問題ありません。

貼る場所については、契約書の表紙、契約書のタイトル部分の左右どちらかの余白に貼るのが一般的です。

5.2 収入印紙を貼ったら消印が必要

収入印紙を貼付したら、その文書の作成者が自分で消印を行います。印影又は署名等で「消印」することで印紙税を納付することが、法令によって定められている ためです(印紙税法第8条第2項、印紙税法施行令第5条)。

なお消印は、法律上および税務上は、印紙が再利用できないよう、いずれかの当事者がこれを行えばよいことになっています。発注者と受注者とが契約書を締結した場合、実は発注者だけが収入印紙に消印するだけでも構わないわけです。

ただし、一般には契約書の調印に用いた印章の印影により、両当事者が消印を行う商慣習があります。

5.3 消印の方法にもルールがある

消印の具体的方法にも、細かいルールが定められています。

法令上は、必ずしも印影(ハンコ)を用いなくてもよく、収入印紙にかかるように何らかの署名を行っておくことでも可とされています。ただし、そのときの署名は、氏名・通称・商号等を表すものである必要があり、記号や斜線では消印とはみなされませんので、注意が必要です。(印紙税法基本通達第65条)。

消印は印紙の再使用を防止するためのものですから、それに使用する印章は通常印判といわれているもののほか、氏名、名称などを表示した日付印、役職名、名称などを表示したゴム印のようなものでも差し支えありません(基通第65条)。

署名は自筆によるのですが、その表示は氏名を表すものでも通称、商号のようなものでも構いません。しかし、単に「印」と表示したり斜線を引いたりしてもそれは印章や署名には当たりませんから、消印したことにはなりません。

6. 収入印紙の貼り忘れや消印忘れがあったときのペナルティ

課税対象となる文書に収入印紙を貼らない・消印をしないということは、印紙税の納付を怠ったということになります。

このように、収入印紙を貼り忘れたり、消印を忘れたときのペナルティ についても、確認しておきましょう。

6.1 過怠税の納付義務が発生

印紙税の納付漏れが発覚した場合、納付すべきだった3倍の金額(納付しなかった印紙税の金額、プラス2倍に相当する金額との合計額)が過怠税として徴収される ことになります(印紙税法第20条)。

多くの場合、税務当局による税務調査によって、印紙税の納付漏れが発覚します(参考:印紙税の税務調査とは?印紙税調査対応の実務とポイント)。

なお、収入印紙は貼っているが、消印をしていなかった場合も、印紙税の納付漏れとなりますので注意が必要です。

6.2 契約書は無効とはならない

万が一、収入印紙を貼り忘れた・消印をし忘れたとしても、契約書そのものが無効になるわけではありません。

納税の義務を怠っている点は違法ではありますが、契約内容が違法というわけではないからです。

7. 電子契約の場合に収入印紙が不要となるのはなぜか

ところで、クラウドサインのような電子契約を利用すると、収入印紙は不要となり、印紙税が課税されなくなります。これは税法上問題ないのでしょうか?

結論としては、電子契約で契約を締結した場合は印紙税を納めなくて良いことが、国税庁の見解によっても確認されています。ただし、法令に「電子契約は課税しません」とはっきり書いてあるわけではありません。

なぜ電子契約の場合に収入印紙が不要となるのか?これを理解するためには、印紙税法の運用ルールをさらに詳細に規定した「印紙税法基本通達」を確認する必要がでてきます。

7.1 印紙税法3条によって納税義務が発生するのは、契約書(課税文書)を作成したときに限られる

まず、収入印紙による納税義務を定めた印紙税法第3条には、

第三条 別表第一の課税物件の欄に掲げる文書のうち、第五条の規定により印紙税を課さないものとされる文書以外の文書(以下「課税文書」という。)の作成者は、その作成した課税文書につき、印紙税を納める義務がある。

との規定があります。

課税の起点となるのは、課税文書を「作成」したかどうかです。文書を作成すれば何でも印紙税が課税されるわけではなく、課税文書を作成したときだけ、作成者に印紙税納税義務が発生するわけです。

7.2 電子契約の締結は、印紙税法基本通達に定める契約書(課税文書)の作成に当たらない

では、課税文書の「作成」とは、具体的にはどのような行為がそれにあたるのでしょうか。印紙税法基本通達第44条に記載されている「作成」の定義を確認します。

第44条 法に規定する課税文書の「作成」とは、単なる課税文書の調製行為をいうのでなく、課税文書となるべき 用紙等に課税事項を記載し、これを当該文書の目的に従って行使すること をいう。

2 課税文書の「作成の時」とは、次の区分に応じ、それぞれ次に掲げるところによる。(平13課消3-12、平18課消3-36改正)

(1) 相手方に交付する目的で作成される課税文書 当該交付の時

(2) 契約当事者の意思の合致を証明する目的で作成される課税文書 当該証明の時

(3) 一定事項の付け込み証明をすることを目的として作成される課税文書 当該最初の付け込みの時

(4) 認証を受けることにより効力が生ずることとなる課税文書 当該認証の時

(5) 第5号文書のうち新設分割計画書 本店に備え置く時

ここに記載されているとおり、用紙等に課税事項を記載し行使する(紙の書面に書いて相手に交付する)時に、課税文書を「作成」したことになります。書面で請負契約書を作成して締結すれば、意志の合致を証明する目的で課税事項を紙に書いて相手と交換するわけですから、(2)に該当し、まさに課税文書の作成にあたります。

一方、電子契約で請負契約を締結しても、「用紙」すなわち紙は発生しませんし、電子データを送信はしますが「交付」はしません。電子契約(データ)を締結(送信)することはここでいう課税文書の「作成」に該当せず、よって印紙税は課税されないということになります。

7.3 国税局見解および政府答弁でも電磁的記録には印紙不要の回答

国税局の公式見解や国会での政府答弁によっても、電子契約のように電磁的記録を作成した契約行為について、印紙税の課税対象とならない ことが明らかになっています。

印紙代の削減を目的に電子契約を導入したいという方は、ぜひ下記リンクから「電子契約の始め方完全ガイド」をダウンロードいただき、サービス検討の参考材料としてご活用ください。「電子契約を社内導入するための手順」や「クラウドサインの利用手順」「よくあるご質問」など、導入前に知っておきたい情報を網羅して解説しているため、導入検討時に抱いている疑問や不安を解消いただけます。

8. 電子契約導入メリットとしての収入印紙コスト削減効果

電子契約には法的に印紙税が課税されないことから、これを導入することにより、これまで契約業務において発生していた 収入印紙関連コストをかんたんに削減 することができます。

8.1 収入印紙コストだけで数億円単位での印紙税削減が可能になる

たとえば、クラウドサインの導入事例にもご登場いただいているタマホーム様では、印紙代の購入金額だけで年間およそ1億円の節税効果 が出ています。

このコストがカットできるだけでも、電子契約の導入維持費用の大部分は回収が可能です。収入印紙代をゼロにし、契約業務におけるコストを削減したいという方は、電子契約の導入を検討するのもよいでしょう。電子契約サービス「クラウドサイン」での「契約書の準備から送信」までの流れが気になる方は下記バナーからサービスのデモを体験してみてください。

なお、クラウドサインではこれから電子契約サービスを比較検討する方に向けて「電子契約の始め方完全ガイド」をご用意しています。「電子契約を社内導入するための手順」や「クラウドサインの利用手順」「よくあるご質問」など、導入前に知っておきたい情報を網羅して解説しているため、導入検討時に抱いている疑問や不安を解消することが可能です。下記リンクから無料でご入手できますので、ぜひご活用ください。

8.2 そもそも収入印紙の金額を判定して印紙を貼る時間や手間自体が不要になる

またそれ以上に、

- 収入印紙金額を確認するために契約書の内容を読み

- 印紙税額一覧表を参照し

- 対応する収入印紙を調達し

- これを契約書に貼って消印し

- 相手方に郵送して同じ作業をしてもらう

といった作業が不要となり、収入印紙にまつわる一連の業務時間や手間にかかる人件費の一切をカット でき、生産性を向上することができます。

9. まとめ

収入印紙とは、租税・手数料その他の収納金の徴収のために、国(政府)が発行する証票です。契約書に貼るべき収入印紙の金額は、その契約書に書かれた契約内容によって変動し、200円〜60万円の間で金額が定められています。ただし、電子契約サービスを利用する場合には印紙税は課税されないため、収入印紙にまつわるコストを削減したい方は、電子契約サービスの検討をしてみるのがおすすめです。

当社の提供する電子契約サービス「クラウドサイン」はクラウド型の電子契約サービスとして既に全国250万社以上に導入いただいているため、取引先に電子契約による契約締結を依頼した場合の受け入れも比較的スムーズに進む傾向があります。

クラウドサインのような電子契約サービスを導入することで、収入印紙だけでなく、郵送費や事務作業に関連した人件費の削減も可能です。

なお、クラウドサインでは、電子契約で実現するコスト削減の方法を知りたい方にぜひご一読いただきたい資料「業務プロセスの無駄をなくすには?電子契約の導入からスタートする戦略的コスト削減」をご用意しています。

DXの観点からある程度早期に効果を出す短期的なコスト削減を「契約書類・事務のデジタル化」からスタートし、成功させる方法を事例を参考にしながら解説していますので、以下のリンクからダウンロードの上、ぜひ参考にしてみてください。

無料ダウンロード

この記事を書いたライター

弁護士ドットコムクラウドサイン事業本部リーガルデザインチーム 橋詰卓司

弁護士ドットコムクラウドサイン事業本部マーケティング部および政策企画室所属。電気通信業、人材サービス業、Webサービス業ベンチャー、スマホエンターテインメントサービス業など上場・非上場問わず大小様々な企業で法務を担当。主要な著書として、『会社議事録・契約書・登記添付書面のデジタル作成実務Q&A』(日本加除出版、2021)、『良いウェブサービスを支える 「利用規約」の作り方』(技術評論社、2019年)などがある。